Как в 1с начислить страховые взносы. Перерасчет страховых взносов

В форме учетной политики организации необходимо указать вид тарифа страховых взносов, применяемый для организации.

Меню: Предприятие – Учетная политика – Учетная политика организаций

Вкладка «рабочего стола»: Предприятие – Учетная политика организаций

Выбор тарифа производится на закладке «Страховые взносы». В списке выбора видов тарифов отображаются только те, которые могут применяться при выбранных для данной организации параметрах учетной политики (система налогообложения, налоговые режимы):

Список всех видов тарифов со ставками доступен через:

Меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Тариф страховых взносов

Ставка взносов на обязательное страхование от несчастных случаев и профзаболеваний устанавливается для каждой организации индивидуально, в зависимости от вида деятельности. Поэтому ее необходимо указать вручную в специальной форме (в процентах):

Меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Ставка взноса на страхование от несчастных случаев

Кроме того, важны настройки видов расчета (начислений), назначаемых сотрудникам. В них указываются параметры налогообложения взносами для конкретного начисления.

Меню: Зарплата – Сведения о начислениях – Начисления организаций

Вкладка: Зарплата – Основные начисления

Начисление

Начисление всех страховых взносов производится ежемесячно регламентным документом «Начисление налогов (взносов) с ФОТ».

Меню: Зарплата – Начисление налогов (взносов) с ФОТ

Вкладка: Зарплата – Начисление налогов (взносов) с ФОТ

При проведении документа программа автоматически начисляет взносы по всем сотрудникам согласно установленным параметрам. Формируются бухгалтерские проводки по Кт субсчетов 69 и Дт тех счетов, на которых отражается зарплата сотрудников. Также формируются движения по регистрам учета страховых взносов. Результат проведения документа:

Существует возможность ручной корректировки начисленных страховых взносов. Для этого в документе «Начисление налогов (взносов) с ФОТ» нужно поставить флаг «Корректировка расчета». Теперь на закладке «Налоги (взносы) с ФОТ» можно редактировать непосредственно суммы страховых взносов и список сотрудников, по которым они начисляются:

Кроме того, на закладке «Налоговая база» можно отредактировать суммы начислений и параметры их налогообложения взносами (после этого потребуется перейти на закладку «Налоги (взносы) с ФОТ» и нажать «Рассчитать»):

Уплата взносов, регистрация выплат и возмещений за счет средств ФСС

Уплата страховых взносов, как и любое другое перечисление средств через банк, отражается в программе документом «Списание с расчетного счета».

Для того, чтобы уплаченные суммы взносов отразились в отчетности, необходимо зарегистрировать их с помощью документа «Расчеты по страховым взносам».

Меню: Зарплата – Расчеты по страховым взносам

Документ имеет несколько видов операций:

- «Уплата в ФСС».

- «Уплата в ФОМС».

- «Уплата в ПФР».

- «Начисление».

- «Пособия по страхованию».

Для отражения уплаты нужно создать документ, выбрать операцию уплаты в соответствующий фонд, указать дату платежа и месяц, за который он производится. Заполнение возможно вручную или автоматическое по кнопке «Заполнить» (в последнем случае – два варианта заполнения: по уплатам и по остаткам расчетов). При проведении документ делает движения по регистру «Расчеты по страховым взносам», бухгалтерские проводки не формируются.

Предположим, что сотруднику было начислено и выплачено пособие по временной нетрудоспособности за счет средств ФСС. Чтобы расход за счет средств ФСС отразился в отчетности, необходимо ввести документ «Расчеты по страховым взносам» с видом операции «Пособия по страхованию». Документ заполняется вручную, при этом в поле «Вид расчетов» указывается «Расходы по страхованию»:

В случаях, когда было получено возмещение от исполнительного органа ФСС, или расходы по страхованию не были приняты к зачету, вводится документ «Расчеты по страховым взносам» с видом операции «Расходы по страхованию», в поле «Вид расчетов» выбирается соответствующее значение.

Документ с видом операции «Начисление» вводится, если начисление взносов не было отражено «Начислением налогов (взносов) с ФОТ».

Отчетность

Для анализа страховых взносов, начисленных сотруднику, служит отчет «Карточка учета по страховым взносам».

Меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Карточка учета по страховым взносам

Вкладка: Зарплата – Карточка учета по страховым взносам

В карточке отображаются облагаемые и необлагаемые выплаты сотруднику, база для начисления взносов, суммы взносов:

Регламентированные отчеты в ПФР и ФСС вводятся через форму «Регламентированная и финансовая отчетность».

Меню: Отчеты – Регламентированные отчеты

В данной форме, в разделе «Отчетность в фонды» необходимо выбрать соответствующий отчет:

Сначала открывается форма выбора периода, где нужно указать период формирования отчетов. После этого открывается форма самого отчета. Разделы располагаются на отдельных вкладках. По кнопке «Заполнить» происходит автоматическое заполнение, при этом заполняются все разделы отчета. В некоторых случаях может потребоваться ручной ввод данных в определенных разделах (например, сведения о документе, подтверждающем инвалидность сотрудника, для применения пониженного тарифа и т. п.).

Раздел 1 формы РСВ-1, предоставляемой в ПФР. Отражены начисления и уплата (так как был введен документ «Расчеты по страховым взносам»):

Раздел 1 формы 4-ФСС, предоставляемой в ФСС. Отражены начисления, уплата, расходы на цели обязательного соц. страхования:

Регламентированные отчеты сохраняются в программе. Каждый отчет можно распечатать (кнопка «Печать»), а также сформировать файл для передачи в орган ФСС или ПФР (кнопка «Выгрузка»).

Оплачивать обязательную страховку в фонды ОМС, ФСС, ПФР согласно тарифам, утвержденных НК, за своих сотрудников обязан по закону любой работодатель.

Начисление страховых взносов в 1С 8.3 может быть реализовано непосредственно из кадровой учетной программы 1С:ЗУП или из бухгалтерской – 1С:Бухгалтерия. Процесс состоит из трех составляющих:

- Настройка начисления страховых взносов;

- Расчет по страховым взносам;

- Отчисление и регистрация.

Корректная настройка начисления страховых взносов является очень важной частью процесса и влияет на правильный расчет страховых взносов в программе 1С.

Настройка в ЗУП осуществляется в диалоге «Учетная политика». Оно открывается по одноименной гиперссылке в карточке фирмы, на закладке с настройками.

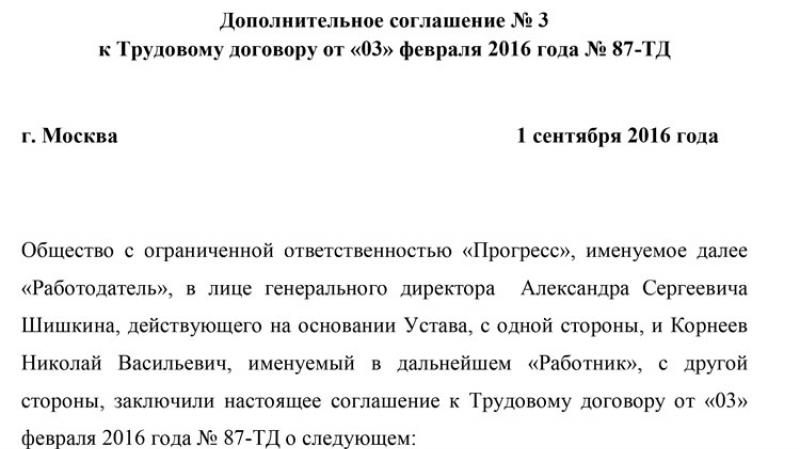

Рис.1

Зададим реквизиты формах «Вид тарифа» и «Применяется с…». В последнем устанавливается период, когда начал действовать указанный тариф, а в «Месяц регистрации изменений» – когда он был зарегистрирован.

«Ставка взносов в ФСС НС и ПЗ» отражает показатели тарифа на обязательное соцстрахование от несчастных случаев/НС на производстве и профессиональных заболеваний/ПЗ.

Продолжим и зададим параметры расчета по определенному тарифу (если в них есть необходимость), оказывающие влияние на начисление страхвзносов. Их применение становится возможным после установки соответствующего флажка:

- Если в фирме работают фармацевты, в справочнике «Должности» для них нужно отметить соответствующую должность – «Фармацевтическая»;

- Для членов летных экипажей там же отметить галочкой «Должность летного экипажа»;

- Если есть шахтеры (горнорабочие) активировать флажок «Шахтерская должность»;

- Для сотрудников с правом на досрочный уход на пенсию там же рассчитываются взносы;

- Если необходима спецоценка условий труда и рабочих мест, которые признаны как вредные или опасные, расчет будет сделан исходя из ее результатов;

- Для экипажей морских судов в «Подразделениях» отметить «Соответствует судну из Российского реестра судов».

Настройки в части страхования в «1С:Бухгалтерия» происходит в диалоге «Настройки налогов и отчетов», закладка «Страховые взносы».

Рис. 2

Окно «Настройка налогов и отчетов» открывается по команде «Налоги и взносы» (группа команд «Настройки») в режиме «Главное».

Тариф страхвзносов выбирается в одноименном реквизите формы.

В форме «Ставка взноса от НС и ПЗ» указывается размер страхового тарифа для взносов на обязательное соцстрахование от профессиональных и производственных опасностей.

В группе допвзносов осуществляются настройки по пониженным или повышенным тарифам (то есть должность может быть включена в табель льготных категорий) аналогично «1С:Бухгалтерия».

Настройку также можно сделать на закладке «Налоги, взносы, бухучет» в «Страховые взносы-вид дохода». Там указывается, каким образом выбранное начисление будет облагаться взносами. Значение выбирается из списка предложенных.

Рис.3

Почти для всех назначений начислений реквизит «Страховые взносы-вид дохода » заполняется автоматически. Например, для «Повременной оплаты труда и надбавки» указанный реквизит имеет значение по умолчанию «Доходы, целиком облагаемые страховыми взносами» и изменению не подлежит. Но для начисления с назначением «Прочие…» должно стать «Страховые взносы-вид дохода» вручную.

После проводки, можно посмотреть правильность операции через «Анализ взносов в фонды» в «Налогах и взносах», прибегнув к функционалу «Отчеты по налогам и взносам». В «Анализе взносов в фонды» можно увидеть за выбранный период информацию о начисленных взносах в разрезе видов начислений.

В заключение нашей статьи хотелось бы обратить ваше внимание на тот факт, что страхование составляет достаточно объемную часть обязательных расходов организации вместе с налогами. Поэтому правильное ведение учета и расчета в этой области – важная задача для бухгалтера или кадровика. В свою очередь от правильности произведенной настройки начисления страховых отчислений, прежде всего, зависит корректный расчет. Исключить ошибки в этой области – значит избежать пени от органов или недовольства своих же работников. Поэтому перед началом работы и в программах необходимо внимательно изучить имеющиеся материалы и проверить корректность заданных параметров.

Программа«1С Бухгалтерия 8.3» (ред. 3.0) позволяет, согласно действующему законодательству, рассчитывать и начислять все необходимые страховые взносы на зарплату работников с целью дальнейшей уплаты взносов и предоставления отчетности. Чтобы автоматический расчет взносов был правильным, в системе должны быть сделаны соответствующие настройки.

Применяемую в организации систему налогообложения необходимо указать в . Настройки, относящиеся непосредственно к взносам, устанавливают в той же форме, что и « »:

Зарплата и кадры/ Справочники и настройки/ Настройки учета зарплаты

Здесь, в подразделе 1С 8.3 «Взносы: тарифы и доходы» можно предварительно просмотреть справочную информацию: перечень действующих скидок, видов доходов по взносам, значения предельной величины базы, виды тарифов.

Все эти справочники уже заполнены по умолчанию данными, актуальными на момент выпуска текущей версии программы. Возможно их дополнение или редактирование вручную.

Для непосредственной настройки взносов нужно в этой же форме перейти в подраздел «Главное» и открыть форму настроек учета зарплаты для организации. В ней на вкладке «Налоги и взносы с ФОТ» следует заполнить:

- Вид тарифа страховых взносов и период, с которого он действует. Доступны виды тарифа, соответствующие применяемой системе налогообложения (ОСН, УСН, ЕНВД).

- Параметры начисления дополнительных взносов . Если в нашей организации трудятся люди таких профессий, как фармацевты, шахтеры, члены летных экипажей или экипажей морских судов, нужно поставить отметку и заполнить для данной категории список должностей или судов (они доступны по ссылкам). Здесь же ставятся отметки в случае занятости работников в тяжелых или вредных условиях труда и применения спецоценки условий труда.

- Взносы от НС и ПЗ . Необходимо указать ставку взноса, утвержденную для организации органом ФСС.

Облагаемые взносами в 1С начисления

Каждому сотруднику назначается начисление для расчета зарплаты. Также существуют начисления для оплаты больничного или отпуска. Все они доступны в справочнике начислений.

Зарплата и кадры/ Справочники и настройки/ Начисления

Получите 267 видеоуроков по 1С бесплатно:

В форме начисления есть реквизит «Вид дохода», от которого зависит, будет ли это начисление облагаться взносами. В справочник уже занесено начисление «Оплата по окладу», имеющее вид дохода «Доходы, целиком облагаемые страховыми взносами», и начисления для оплаты больничных с видом дохода, который называется «Государственные пособия обязательного соц. страхования, выплачиваемые за счет ФСС».

Если потребуется создать новые начисления, следует правильно указывать для них вид дохода.

Статьи затрат по страховым взносам

Статьи затрат нужны для правильного бухучета взносов. В программе уже есть статьи, которые используются по умолчанию: «Страховые взносы» и «Взносы в ФСС от НС и ПЗ» (а также аналогичные статьи для ЕНВД). Их перечень находится в специальном справочнике. Обратите внимание, что статьи затрат по взносам «привязаны» к статьям затрат по начислениям.

Зарплата и кадры/ Справочники и настройки/ Статьи затрат по страховым взносам

Если необходимо использовать другие статьи, можно добавить их в справочник, указав связь со статьями затрат для начислений.

Начисление страховых взносов

Эта операция выполняется автоматически стандартным документом 1С 8.3 Бухгалтерия « » одновременно с начислением заработной платы.

Смотрите наше видео про пошаговое начисление заработной платы в 1С:

Зарплата и кадры/ Зарплата/ Все начисления

После заполнения начислений сотрудников на вкладке «Взносы» отображаются рассчитанные страховые взносы. Расчет выполняется согласно виду тарифа взносов для данной организации, а также видам дохода начислений.

При проведении данный документ, кроме проводок по начислению зарплаты, формирует и проводки бухучета по начислению взносов. Проводки выполняются в дебет тех же счетов бухучета, на которые отнесена заработная плата данных сотрудников, и по кредиту субсчетов бухгалтерского счета 69 «Расчеты по соц. страхованию и обеспечению». В качестве аналитики используются статьи затрат для страховых взносов.

Аналитические отчеты по страховым взносам

ВНИМАНИЕ : аналогичная статья по 1С ЗУП 3.1 (3.0) -

Всем доброго времени суток, Вы снова на страницах моего блога . В этой статье мы продолжим рассматривать базовый функционал программного продукта 1С Зарплата и Управления Персоналом и затронем тему расчета и уплаты страховых взносов . Познакомимся с перечнем документов, которыми рассчитываются страховые взносы в 1с зуп, а также какими документами и как правильно отразить факт уплаты страховых взносов в 1с. В этой серии публикаций уже были выложены три статьи. Перечень всех статей смотрите ниже:

Расчет страховых взносов в 1с

✅

✅

✅

В прошлых статьях мы приняли на работу и рассчитали зарплату трем сотрудникам, а также осуществили выплату зарплаты. Расчет и выплата зарплата это те операции, которые расчетчик в 1с выполняет ежемесячно. Ещё одной ежемесячной операцией в 1с бухгалтера расчетчика является расчет страховых взносов. Это осуществляется после расчета заработной платы за месяц. В 1с зуп для осуществления расчета страховых взносов используется специализированный документ «Начисление страховых взносов». Данные рассчитанные и сохраненные в этом документе впоследствии будут использоваться для автоматического формирования регламентированной отчетности 4-ФСС, РСВ и индивидуальных сведений СЗВ.

Доступ к журналу документов «Начисление страховых взносов» можно получить на закладке «Налоги» рабочего стола программы в левой колонке ссылок сверху: «Журнал расчета страховых взносов в ПФР, ФОМС и ФСС». Как я уже говорил этот документ желательно вводить ежемесячно после расчета и выплаты заработной платы сотрудникам. Документ заполняется и рассчитывается автоматически по результатам начисленной заработной платы и тем ставкам страховых взносов, которые указаны в . Вручную редактировать эти ставки в параметрах нет необходимости. Если вы регулярно , ставки будут соответствовать законодательству.

Единственный параметр, который необходимо самостоятельно указать в «Настройках параметров учета» перед расчетом страховых взносов это «Ставка взносов в ФСС НС и ПЗ».

В прошлых статьях мы рассчитали и выплатили зарплату за Январь 2014 года. Создадим новый документ «Начисление страховых взносов». Укажем в документе в поле «Месяц начисления» также Январь 2014 года и нажмем кнопку «Заполнить и рассчитать». При этом будут заполнены данные на следующих закладках:

- Взносы – суммы страховых взносов ФСС, ФОМС, ПФР на ОПС индивидуально по каждому сотруднику;

- Основные начисления и дополнительные начисления – база, с которой были рассчитаны взносы;

В нашем случае оказались заполнены три первые закладки, смотрите рисунки:

✅ Семинар «Лайфхаки по 1C ЗУП 3.1»

Разбор 15-ти лайфхаков по учету в 1с зуп 3.1:

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета:

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

Уплата страховых взносов. Ввод сведений в 1с

С помощью документа «Начисление страховых взносов» мы рассчитали, какую сумму наша организация должна перечислить в фонд социального, медицинского страхования и пенсионный фонд. Эти сведения присутствуют в соответствующей регламентированной отчетности и, чтобы поля, отражающие эти данные в отчетности, заполнялись автоматически необходимо внести в программу информацию о том, когда и сколько было уплачено. Для этого используется документ «Расчеты по страховым взносам».

Этот документ также предполагает ежемесячный ввод данных. Отдельно вводится документ для уплаты в ПФР, отдельно для уплаты в ФСС и отдельно в ФОМС.

Рассмотрим первый вариант документа «Уплата в ПФР» :

- В поле «Уплата/начисление» необходимо выбрать «Уплата в ПФР»;

- Дата документа (поле «от:») – оплата за Январь 2014 года будет в начале февраля, поэтому введу дату 10.02.2014. Дата документа важна с точки зрения отслеживания задолженности организации перед фондами. В нашем случае документом «Начисление страховых взносов» с датой 31.01.2014 мы посчитали, сколько должны уплатить за Январь 2014 – 21 340 руб. И теперь в документе «Расчеты по страховым взносам» от 10.02.2014 эта пока неуплаченная задолженность будет подсвечиваться красным шрифтом.

- Вид платежа – текущие платежи по взносам;

- Дата платежа – 10.02.2014, необходимо для автоматического заполнения в регламентированной отчетности соответствующего поля;

- Взносы на ОПС «Сумма» – это поле можно заполнить автоматически, нажав на кнопку «Заполнить остатками», которая располагается ниже. Или же самостоятельно внести ту сумму, которая была перечислена в фонд, если она отличается от остатка. Мы заполним автоматически;

- Страховая часть пенсии и накопительная часть пенсии «Сумма» — поля использовались до изменения в законодательстве. Оставлены в связи с необходимости отражения этих данных в старых документах. В нашем примере оставим пустыми.

Жмем ОК, документ записывается и проводится.

Рассмотрим второй вариант «Уплата в ФСС»:

- «Уплата/начисление» — уплата в ФСС;

- Поле «Сумма» в разделе «Страхование на случай временной нетрудоспособности и в связи с материнством» и в разделе «Страхование от несчастных случаев на производстве и профессиональных заболеваний» — заполним при помощи кнопки «Заполнить остатками». Обратите внимание, заполненные суммы соответствуют тем, что были начислены в документе «Начисление страховых взносов». Эти поля можно заполнить и вручную.

И наконец, третий случай – отражение уплаты в ФОМС. Все аналогично предыдущим двум случаем за исключением того, что необходимо в поле «Уплата/начисление» выбрать категорию «Уплата в ФОМС».

✅ Семинар «Лайфхаки по 1C ЗУП 3.1»

Разбор 15-ти лайфхаков по учету в 1с зуп 3.1:

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета:

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

Таким образом, программа 1С Зарплата и Управление Персоналом предполагает ежемесячный ввод одного документа «Начисление страховых взносов» и три документа «Расчеты по страховым взносам» для каждого из направлений уплаты.

На этом всё. В следующей статье я расскажу как эффективно .

Чтобы узнать первыми о новых публикациях подписывайтесь на обновления моего блога:

Чтобы просмотреть вид тарифа страховых взносов в 1С 8.3 без НС и ПЗ открываем закладку Тарифы страховых взносов :

Установим тариф по НС и ПЗ, выбрав закладки Настройки зарплаты – :

И установим дату начала применения тарифа в базе 1С 8.3 Бухгалтерия:

В 1С 8.3 можно просмотреть тарифы, действующие в предыдущие периоды, через функцию История.

Где в 1С 8.3 изменить тариф страховых взносов от несчастных случаев

На закладке Зарплата и Кадры выбрать Настройки зарплаты :

В этом регистре полезно просмотреть предельные величины страховых взносов по годам, установить тариф по взносам от несчастных случаев и профзаболеваний (НС и ПЗ):

Основные тарифы в негосударственные фонды в базе 1С 8.3 Бухгалтерия установлены по умолчанию. Однако тариф по НС и ПЗ необходимо установить самостоятельно.

Напомним, что тариф по НС и ПЗ устанавливается в зависимости от основного вида деятельности за предыдущий год. Для этого ежегодно в ФСС подаются документы на . Минимальный тариф по НС и ПЗ составляет 0,2%.

Для просмотра предельной величины базы в 1С 8.3 Бухгалтерия необходимо выбрать закладку Предельная величина базы страховых взносов :

Отражение страховых взносов в бухгалтерском учете

Бух.учет операций по страховым взносам отражается на счете 69 Расчеты по соц.страхованию и обеспечению.

Для определения счета учета затрат необходимо определить в каких подразделениях трудятся сотрудники (административный, производственный, вспомогательный, торговый персонал и пр). Таким образом, начисление взносов отражается по дебету следующих счетов учета затрат:

- Счет 08 – для сотрудников, занятых в процессе создания будущих объектов основных средств;

- Счет 20 – для производственного персонала, непосредственно осуществляющего процесс производства (выпуск) продукции;

- Счета 23, 25, 28, 29 – для персонала, которые косвенно относятся к производственному процессу;

- Счет 26 – для административного персонала;

- Счет 44 – для персонала, занятого в торговой деятельности (продавцы, менеджеры, водители, уборщицы и пр.);

- Счет 91 – для сотрудников, которые заняты осуществлением неосновной деятельности.

По умолчанию в программе 1С 8.3 Бухгалтерия уже установлен счет учета 26 – самый часто используемый среди счетов учета затрат:

- Счет 26 в целом по организации могут использовать организации, занимающиеся оказанием услуг.

- Также счет 26 могут использовать в учете производственные и торговые организации для учета начисления оплаты труда и взносов административного персонала.

Начисление страховых взносов в 1С 8.3 Бухгалтерия формируется автоматически при проведении регистра Начисление зарплаты:

В общем списке следует выбрать нужный месяц начисления зарплаты:

Открыть окно и приступить к просмотру уже автоматически начисленных страховых взносов:

В 1С 8.3 Бухгалтерия существует возможность просмотреть проводки (бухг. записи) по счетам учета затрат (сч. 08, 20, 23, 25, 26, 28, 29, 44, 91), нажав на функцию ДтКт:

Как настроить статьи затрат для страховых взносов в 1С 8.3 Бухгалтерия

Для каждого вида начисления в программе 1С 8.3 задаются : Зарплата и кадры – Настройки зарплаты – Начисления :

Правой кнопкой мыши, выбрав функцию Изменить , можно просмотреть на каком счете будет отражаться тот или иной вид начисления и непосредственно связанные с ним страховые взносы:

Как уже было написано ранее, важно определить к какому счету относить начисления оплаты труда и взносов в зависимости от деятельности сотрудника. Например, если сотрудник относится к административному персоналу или организация ведет деятельность по оказанию услуг, то все расходы будут отражаться на счете 26.

Стоит отметить, что в 1С 8.3 Бухгалтерия счет учета затрат по страховым взносам неразрывно связан со счетом учета затрат начисления зарплаты. Поэтому, выбрав счет по конкретному начислению, программа 1С 8.3 будет относить на этот же счет и начисленные взносы.

Следует также отметить, что начисление пособий за счет ФСС не относят на счета учета затрат. Бухгалтерская запись начисленных пособий будет иметь следующий вид:

- Дт 69.01 субсчет Расходы по страхованию ;

- Кт 70 Расчеты по оплате труда.

В целях просмотра начисления и уплаты страховых взносов за любой период (месяц, квартал, полугодие, год и т.д.) в 1С 8.3 Бухгалтерия формируется оборотно-сальдовая ведомость. Для ее формирования необходимо выбрать закладки Отчеты – Оборотно-сальдовая ведомость по счету:

Как формируются отчеты в ПФР, во внебюджетные фонды и налоговый орган в 1С 8.3 Бухгалтерия

Сведения по начисленным страховым взносам хранятся в регистрах, из которых формируются отчеты во внебюджетные фонды и налоговый орган. Для этого на закладке Зарплата и кадры нужно открыть Отчеты по зарплате:

Из раздела Анализ взносов в фонды:

Можно получить подробную информацию об облагаемых суммах в разрезе вида начисления и по видам взносов за любой период:

Для обобщенной информации по начисленным взносам и НДФЛ в 1С 8.3 Бухгалтерия формируется регистр Налоги и взносы (кратко):

Такой вид отчета можно выводить на бумажный носитель ежемесячно:

Ежегодно выводить на бумажный носитель и сверять суммы начислений по каждому сотруднику можно сформировав рекомендованную ПФР форму Карточки индивидуального учета сумм начисленных вознаграждений и выплат, а также начисленных страховых взносов за год:

Карточка учета страховых взносов в 1С 8.3 Бухгалтерия, в которой данные по начислениям отражаются помесячно и нарастающим итогом с начала года может иметь следующий вид:

Перерасчет (корректировка) страховых взносов

Иногда бухгалтерам в базе 1С 8.3 Бухгалтерия 3.0 приходится проводить перерасчет взносов за прошлые периоды. Для настройки автоматического перерасчета в 1С 8.3 необходимо через закладку Зарплата и кадры выбрать Перерасчеты страховых взносов – Создать:

Для исправления ошибок за предыдущие месяцы, не затрагивающие прошлый отчетный период, галочку нужно поставить напротив позиции Самостоятельное доначисление взносов для исправления ошибок, установив при этом месяц, в котором отражается корректировка и дата (последний день месяца).

На закладке Сведения о доходах методом Подбора выбрать сотрудника, месяц за который доначисляются взносы, а также сумму:

Если доначисление затрагивает прошлый отчетный период, по которому необходимо будет сдавать корректировочный (уточненный) отчет, то необходимо дополнительно поставить галочку напротив позиции Регистрировать для уточняющего отчета за прошлый период . После автоматического расчета доначисления нажать Провести и закрыть .

Отражение взносов и начислений физическим лицам, не являющимися сотрудниками

В хозяйственной деятельности организации могут осуществляться выплаты физическим лицам, которые не являются сотрудниками организации, но с которых уплачиваются взносы (кроме НС и ПЗ). Например, по договорам гражданско-правового характера (ГПХ).

В данном случае необходимо Создать документ Операции учета взносов через закладку Зарплата и кадры: